事業を始めて軌道に乗り始めると気にしなければならないものが「消費税」です。

今回は開業間もない方や売上が増えてきて消費税が気になりだした方向けに注意点を解説していきます。

こんな方におすすめ

- 売上が増えてきて消費税が気になりだした

- 基準期間の売上が1000万円未満なのに税務署からお尋ねが来て戸惑っている

- 売上が1000万円超えるかどうか微妙なとこで判断に迷っている

消費税の基本:「基準期間」の「課税売上」が「1000万円超」だと課税事業者

収入が1000万円を超える=即消費税課税ではない!

事業をしている方は消費税と聞くと「1000万円」という基準は何となくご存じであることが多いと思います。

この「1000万円」について正しく理解しておく必要があります。

①「基準期間」

消費税が課税されるか否かの判断をする際にまず最初に確認するのは「基準期間」です。

当期に1000万円を超えたからと言って、当期からすぐに消費税が課税されるわけではありません。

基準期間は国税庁で以下のように定義されています。

この納税の義務が免除される事業者(以下「免税事業者」といいます。)となるか否かを判定する基準期間における課税売上高とは、個人事業者の場合は原則として前々年の課税売上高のことをいい、法人の場合は原則として前々事業年度の課税売上高のことをいいます。

簡単に言えば、「2年前」ということになります。当期の2年前の売上が1000万円を超えていると、当期は消費税が課税される期間であるということになります。

そのため、新規開業・新規設立の場合は基準期間が存在しないため、原則として2年間は消費税はかかりません。

②「課税売上」

消費税が課税されるのはあくまで「課税売上」のみです。売上には課税売上のほかに非課税売上、不課税売上というものが存在します。

それぞれの代表的な例は以下の通りです。

- 非課税売上…土地の売却代金や地代、預金利息など

- 不課税売上…持続化給付金、補助金、寄付金、保険金など

2020年は特に新型コロナウィルスに関連して様々な助成金がありましたので、収入だけ見ると1000万円を超えているケースはあるかもしれません。

しかし、消費税の課税・免税の判定で使うのはあくまでも「課税売上」のみです。

③「1000万円超」

消費税において「1000万円」という数字は非常に有名なので、多くの方がご存じだと思います。

しかし、よくよく考えてみると奥が深い数字になっています。

この1000万円超か否かの判定でまず最初に考えるべきは「税抜きなのか税込みなのか」という点です。

これは判定時点での事業者のステータスにより異なります。

- 判定時点で課税事業者の場合:税抜き金額で判定

- 判定時点で免税事業者の場合:税込み金額で判定

課税事業者の場合は税抜きの金額で判定します。消費税が10%の売上であれば、100/110を乗じて求めます。これは非常に簡単です。

一方で、免税事業者は税込み金額で判定します。便宜上「税込み」と記載しましたが、免税事業者なので実は税込みも税抜きもありません。

免税事業者からの請求書に「消費税10%」と記載されていることもあります。実はこれ、法律上の消費税ではありません。

この場合、10%は勝手に上乗せしているだけ、という考え方になります。説明の都合上、(勝手に上乗せした)消費税(のようなもの)込みの金額を税込みとしています。

2年経過しないでも課税事業者?「特定期間」とは?

半年間で1000万円を超えると翌年から課税事業者!

上記の通り、消費税は基本的に2年前の期間の課税売上の金額で判定します。

しかし、これには例外があります。それが「特定期間」です。

特定期間は個人事業主と法人でそれぞれ以下のように定義されます。

- 個人事業主:その年の前年1月1日から6月30日までの期間

- 法人:原則として、その事業年度の前事業年度開始の日以後6月の期間

ざっくり言えば「前年の上半期」が特定期間に該当します。この期間に課税売上が1000万円を超えると翌年から課税事業者になります。

給与支払額での判定に代えることも可能!

新規開業・設立のメリットの一つである2年間の免税期間。事業がちょっとうまく行ったからと言ってすぐ課税なんて!

実は、この特定期間の判定には続きがあります。課税売上ではなく、給与支払額での判定に代えることができます。

なお、特定期間の課税売上高が1,000万円を超えるかどうかの判定については、課税売上高に代えて、特定期間中に支払った給与等の金額により判定することもできますので、特定期間の課税売上高が1,000万円を超えていても、給与等支払額が1,000万円を超えていなければ、給与等支払額により免税事業者と判定することができます。

金額基準は課税売上の場合と同様に1000万円超になります。こちらの照会事項にあるとおり、特定期間の課税売上が1000万円を超えていたとしても、同じ期間の給与支払額が1000万円を超えていなければ翌期から課税事業者になることはありません。

この点について、税務署からお尋ねが来ることが多いです。突然「消費税課税事業者届出書(特定期間用)」という書類が送られてきて、特定期間での判定で課税事業者になってますよ、と言わんばかりです。

しかし、自身の収入や給与の支払い状況を確認すれば慌てることもありません。売り上げが1000万円を超えていても、給与の支払い額が1000万円を超えていなければ問題ありません。

どこから売り上げの情報を把握しているんですかね…。

新規開業・設立の場合は特定期間の判定が複雑!

特定期間は前述した通り、基本的には「前年の上半期」が該当します。しかし、新規開業・設立の場合はそもそも上半期に存在していないケースも当然出てきます。

そのような場合は、個人事業主と法人に分けてそれぞれ以下のように判定します。

①個人事業主の場合

個人事業主の場合は非常にシンプルで、以下のように判定します。

- 6月30日までに開業した場合:開業日から6月30日が特定期

- 7月1日以降に開業した場合:特定期間なし

個人事業主は判断に迷うことはあまりありません。

②法人の場合

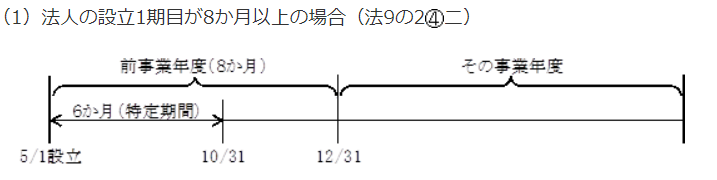

法人の場合は判定方法が複雑になります。国税庁が出しているタイムテーブルを使いながら説明していきます。中心になる数字は「8か月」です。

設立年度が8か月以上ある場合

設立の日から6か月経過するまでの間が特定期間になります。

引用元:国税庁「特定期間の判定」

設立年度が8か月未満の場合

この場合、さらに7か月超8か月未満のケースと、7か月以下のケースの2つに分けれます。

1.7か月超8か月未満のケース

このケースは設立日は月の途中であることが想定されます。その場合、特定期間は6か月ではなく、5か月+αになります。

引用元:国税庁「特定期間の判定」

2.7か月以下のケース

このケースは特定期間なしになります。

引用元:国税庁「特定期間の判定」

まとめ

- 課税事業者になるのは「基準期間」に「課税売上」が「1000万円超」の場合

- 特定期間に1000万円を超えると翌年から課税事業者に

- 特定期間の判定は課税売上に代えて給与支払額での判定もOK

- 新規開業・設立の場合の特定期間が少し複雑

消費税は1000万円超えてから、という言葉をひも解いてみると、様々な条件や特例があることがわかります。

専門家でないと判断が難しい点や知らないことも多くありますので、新規開業・設立の際は是非専門家の力を借りるようにしましょう。