年末調整もようやく終わり、従業員への過不足額の精算も終わりひと段落し源泉税の納付をしようと納付書を作成すると

「還付額が納付額より多い…?」

という状況に気が付くことがあると思います。今回はイレギュラーな「還付額>納付額」のケースの納付書の記入方法を解説します。

こんな方におすすめ

- 年末調整による還付額が納付額を上回って困っている

- 納付書を税務署に郵送しないで済む方法を知りたい

そもそもなんで還付額>納付額になるのか?

年末調整は1年間の精算で大きくなりがち

還付額>納付額という状況は頻繁に見かけるケースではありませんので、簡単に状況を説明します。

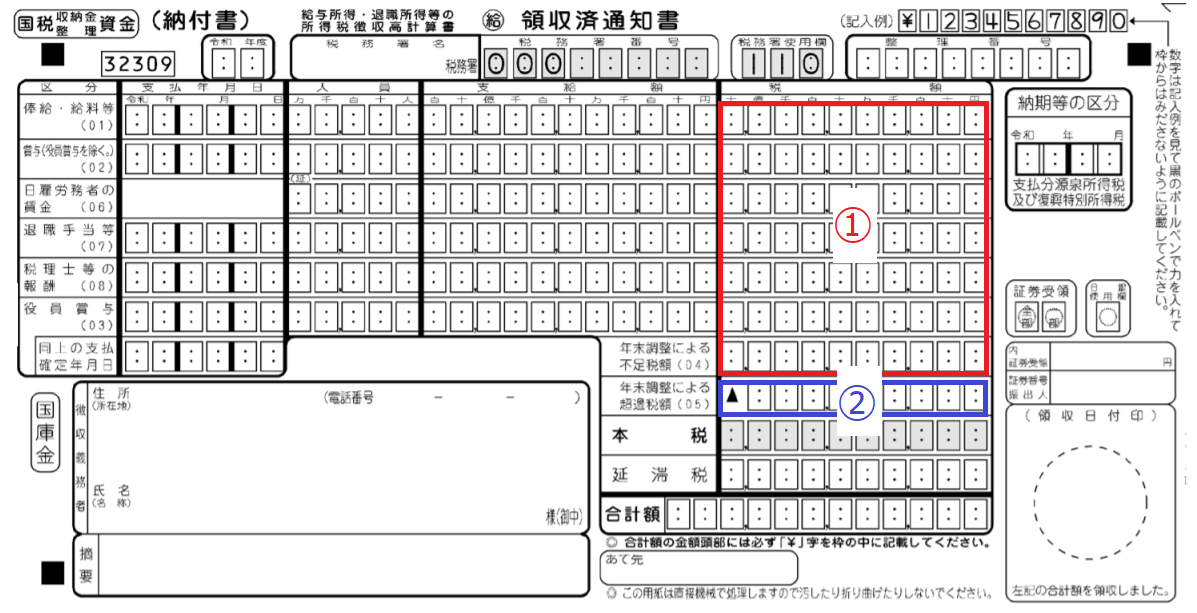

上記の①の部分が納付する金額で②の部分が還付する金額になります。②の部分は年末調整の時以外は空欄です。

今回のケースは②が①の合計を上回っている状態です。

①は1か月分のお給料や税理士報酬に関する源泉税が入ります。小規模な会社ですと金額的に多額にはならないこともあります。

一方で②については1年分の源泉税の精算になります。住宅ローン控除などダイレクトに税額が小さくなる特例の適用があると、還付額も大きくなる傾向にあります。

結果、②>①という状況が発生してしまいます。

対処法は2つ!「0円納付」「1円納付」

電子申告の普及で今後はこちらが主流に?「0円納付」

還付額>納付額の状況でそのまま源泉税の納付書を記入すると税額はマイナスになってしまいます。

しかし、0円以下の納付書は金融機関では受け付けてもらえません。

この場合は税務署に直接提出するしかありません。今までは税額¥0円と記入した納付書を税務署に郵送or持参する必要がありました。

これが手間なので次に紹介する「1円納付」という方法が生まれたのですが。。。

しかし、e-taxの登場で状況が変わってきました。e-taxですとわざわざ郵送したり、税務署に行く手間が省けます。

また、源泉税の納付書を提出するだけの場合、マイナンバーカードなどの電子証明書が不要というのも大きいです。

インターネット上ですべて完結できるので非常に簡単です。

e-taxでの手順

- 電子申告の開始届を提出し利用者識別番号を取得する

- e-Taxソフト(WEB版)にログインする

- 「利用者情報の登録・確認・変更」から必要情報を登録(電子証明書の登録は不要!)

- 「申告・申請・納税」から新規作成に進む

- 「徴収高計算書を提出する」から「給与所得・退職所得等の所得税徴収高計算書(一般)・(納期特例分)」を選択

- 提出先税務署を選択(③で正しく登録していれいばそのまま「次へ」)

- 「納期等の区分」と「区分」を選択し「次へ」

- 画面の表示に従い報酬額や源泉税額を入力後「次へ」

- 送信!終了!

郵送がめんどくさいために編み出された「1円納付」

金融機関は0円以下では受け付けない、と先ほど説明しました。しかし、1円以上の金額があれば受け付けてもらえます。

そこで編み出されたのが「1円納付」です。

1円である必要はありませんが、プラスの金額が記入された納付書を作成し、金融機関で納付するという方法です。

方法としては前述の納付書の①の合計額から②を差し引いた金額が1円になるように②の金額を調整します。

この方法は1円納付の存在を知っていないと説明してもなかなか理解してもらえないので、今後はe-Taxでの0円納付が主流になるのかなと思います。

いずれの場合も引ききれなかった残りは「摘要」欄に書いておく

「0円納付」にせよ「1円納付」にせよ、当月では引き切れなかった還付額の残りがあります。

これについては特に決まりはありませんが、納付書の左下にある「摘要」欄に残額を記載しておくといいです。

「年末調整次回充当額○○円」と書いておくと、次の月に作業する際に思い出せて役立ちます。

翌月以降への繰り越しはずっとできるの?

2か月以内に解消しなかった場合は還付請求

繰り越された還付額の残りは次月の源泉税の支払いの際に再度マイナス金額として反映します。

多くの場合、2か月も経てば還付額が消えると考えられますが、まれなケースとして2か月経過しても調整しきれないことがあります。

その場合はまた翌月以降に繰り越して…と思いがちですが、実は国税庁が以下のように公表しています。

(2) 年末調整を行った月分の徴収税額だけでは還付しきれないときは、その後に納付する「給与、退職所得及び弁護士、司法書士、税理士等に支払われた報酬・料金に対する源泉徴収税額」から差し引き順次還付しますが、次の場合には、「源泉所得税及び復興特別所得税の年末調整過納額還付請求書兼残存過納額明細書」を作成し、必要書類を添付して給与の支払者の所轄税務署長に提出し、税務署から還付を受けます。

イ 解散、廃業などにより給与の支払者でなくなったため、還付することができなくなった場合

ロ 徴収して納付する税額がなくなったため、過納額の還付ができなくなった場合

ハ 納付する源泉徴収税額に比べて過納額が多額であるため、還付することとなった日の翌月から2か月を経過しても還付しきれないと見込まれる場合

ハに記載があるように、2か月経過して還付しきれない場合は税務署に正式に還付の請求をしてください、となっています。

永遠に繰り越せるわけではないということを認識しておきましょう。

まとめ

- 還付額が多いと単月では精算しきれないことがある

- 今後の主流はe-Taxで0円の納付書を提出する方法

- 還付しきれない分は2か月までは繰り越せる

年末調整は年に1回しかやらないため、ただでさえ色々と思い出しながら実施することになります。

そういったときにこのようなイレギュラーな事象が発生すると余計混乱します。

ひとつひとつ整理しながら進めていきましょう。